Для чего нужен балансовый отчет

По-хорошему вместе с бизнесом должен появиться и баланс предприятия. Задачи, которые он решает, сложно уместить в один пункт или пару предложений. Например, с ним можно понять, почему по отчетам деньги есть, а на счетах пусто, или обнаружить, что вы переусердствовали с кредитами. Но мы понимаем, что все эти активы, пассивы, основные средства и прочее внедрить на старте довольно сложно — без них хватает головной боли.

Поэтому мы разделили степень погружения предпринимателей в финансы компании на три этапа стадии — это поможет вам понять, готовы ли вы к внедрению отчета.

- Мыслит деньгами. Это начинающие предприниматели, которые только осваивают азы финучета, и сконцентрированы на разнице между поступлениями и выбытиями. Как правило, такое предприятие имеет «на балансе» не так много активов и пассивов, поэтому в целом какое-то время без балансового отчета можно жить.

Если вы сейчас на этом этапе, скачайте наш гайд по составлению отчета о движении денежных средств — с ним отслеживать выбытия и поступления намного проще.

- Мыслит прибылями и убытками.Второй этап, когда предприниматель не просто смотрит на денежные операции — он хочет управлять прибылями и следить за обязательствами.

Тут пригодится отчет о прибылях и убытках — он покажет, сколько на самом деле зарабатывает компания, как формируется чистая прибыль и какой уровень рентабельности показывает бизнес. Всё об отчете ОПиУ собрали тут.

- Мыслит капиталом. Понимать состояние счетов, размер прибыли и сумму обязательств — это, конечно, хорошо. Но в какой-то момент становится понятно, что одной из ключевых сущностей финучета должен быть собственный капитал. Если вы понимаете, что анализ на уровне «доходы − расходы» не дает полной картины, значит, пора переходить на новый этап и внедрять баланс.

Его можно назвать вершиной финансовой отчетности предпринимателя и собственника бизнеса. И если вам сейчас кажется, что всё слишком сложно, не спешите закрывать эту страницу — дальше мы расскажем, из чего состоит балансовый отчет и как предпринимателю его использовать.

Не хотите читать? Посмотрите запись эфира от нашего эксперта — финансового директора Дмитрия Фурье:

3 вопроса собственника, на которые ответит баланс

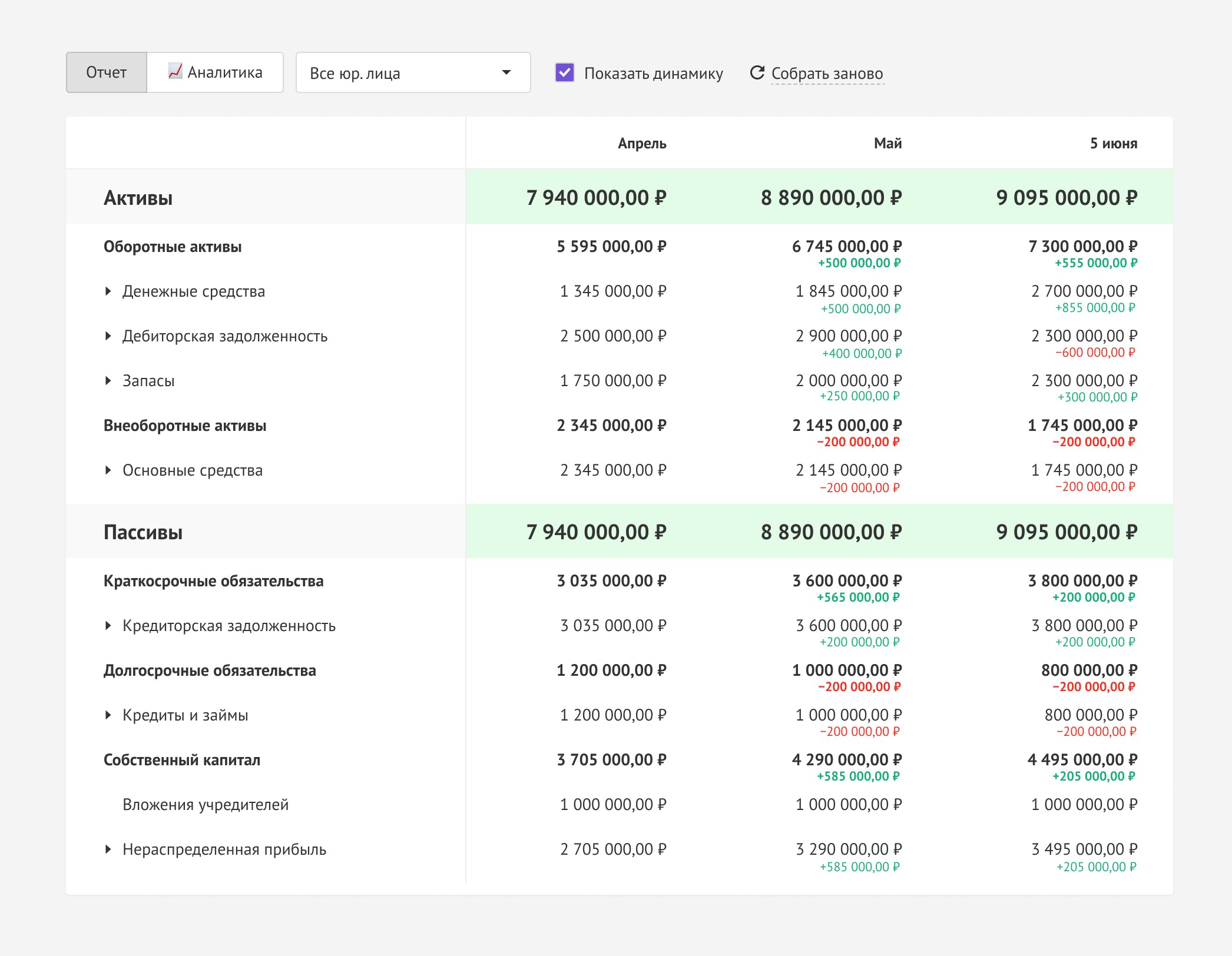

Анализ баланса предприятия — это не только сравнить активы и пассивы (и чтобы они непременно сходились). У отчета есть и очевидная практическая польза: он помогает собственнику ответить на важные вопросы. Этих вопросов на самом деле десятки, но мы расскажем про три основных.

Где заморожены деньги?

Бывает, что по отчетам прибыль есть, но на счетах всё равно пусто. Баланс поможет пролить свет на то, где заморожены деньги компании. Нужно посмотреть на запасы, дебиторскую задолженность и основные средства. Возможно, финансы затерялись именно там.

Или бывает обратная ситуация: денег на счетах много, а по отчету ОПиУ бизнес в убытке. В этом случае загляните в баланс и оцените размер кредиторской задолженности, кредитов и займов. Возможно, ресурсы компании обеспечены заемными средствами или кредиторской задолженностью.

Насколько компания богата?

Чтобы стабильно извлекать прибыль, в компании должно быть достаточно активов, то есть ресурсов: имущества, «живых» денег, дебиторской задолженности, запасов.

Баланс покажет, сколько активов есть у компании в денежном выражении и как меняется их количество со временем: богатеет бизнес или стоит на месте.

Кому принадлежит компания?

У вашей компании есть активы — ресурсы, которые вы используете для извлечения прибыли. Но активы же откуда-то взялись, верно? Часть денег принадлежит собственнику: это и стартовый капитал, и реинвестированная прибыль. Еще часть — сформирована кредитами и предоплатами.

Баланс покажет, из каких источников сформированы активы и как они распределяются. Если 80% активов — это предоплаты и кредиты, значит компания находится в зависимости от кредиторов и, собственно, им и принадлежит. Если они попросят полный возврат долга, компания столкнется с кризисом.

Как читать балансовый отчет

Бегающий в ужасе бухгалтер кричит, что баланс не сходится, а мы, предприниматели, смотрим на него и не понимаем: ну не сходится и несходится, что ж так кричать-то?

Но баланс действительно должен сходиться, то есть активы должны быть равны пассивам. Звучит сложновато, но только на первый взгляд, поэтому давайте разбираться вместе.

Балансовый отчет включает две составляющие: активы и пассивы.

Активы

К активам относятся:

- основные средства и нематериальные активы;

- деньги;

- дебиторская задолженность;

- запасы на складах;

- финансовые вложения и выданные займы.

Проводя анализ активов предприятия, сгруппируйте их по сроку использования:

- Оборотные — со сроком полезного действия меньше года. Например, товары на складе.

- Внеоборотные — используются больше года и, как правило, стоят дорого. Например, станок для производства.

Внеоборотные активы

К внеоборотным активам относятся основные средства и разные нематериальные ценности: транспорт, станки, недвижимость, техника, мебель, товарные знаки, патенты.

Такие активы напрямую не генерируют прибыль, но без них бизнес-механизм работать не будет. Компьютеры нужны для общения с клиентами, станки — для производства товаров, автомобили — для доставки заказов до клиента.

Оборотные активы

К оборотным активам относятся:

- Деньги. Самый понятный и всем знакомый актив. Деньги на расчетных счетах компания может обменять на все что угодно — покупать товары или услуги, пополнять запасы на складе, преобритать новое оборудование на производство. Тот самый актив, который можно быстро трансформировать в то, что вам нужно.

- Запасы на складах. Это категория активов чаще всего относится к торговым и производственным компаниям. Запасы быстро трансформируются в деньги, когда мы продаем товар или возвращаем его поставщику.

- Дебиторская задолженность. Объем обязательств в вашу пользу, то есть когда кто-то должен вам. Дебиторка формируется, когда вы делаете предоплату за товар или услугу, которую получите позже или передаете товар клиенту с отсрочкой платежа. Дебиторскую задолженность сложнее превратить в деньги, чем, скажем, товарные запасы. А если клиент или поставщик объявит себя банкротом, вернуть своё будет вообще проблематично.

- Финансовые вложения и выданные займы. Иногда компания может занимать деньги другим компаниям, или класть их на депозиты. Поскольку в этот момент у нас живых денег нет, но есть обязательство требовать их обратно — фиксируем в краткосрочных финансовых вложениях. Скорее всего, в подобных ситуациях ваш бизнес получает % за деньги, которые вы дали в долг.

Пассивы

Пассивы бывают двух видов: капитал – это собственные средства, и обязательства — заемные средства.

При анализе пассивов предприятия их также лучше поделить на:

- Краткосрочные — сроком до 12 месяцев. Сюда относится кредиторская задолженность.

- Долгосрочные — сроком на 12 и более месяцев, тут подразумеваются разные займы и кредиты для бизнеса.

Капитал

Первые деньги на вашем расчетном счете появились за счет того, что вы внесли уставный капитал — в этот момент у вас появилось 10 000 ₽ пассивов и 10 000 ₽ активов, то есть живых денег.

Вы вкладываете еще деньги и приобретаете новые активы — обустраиваете рабочие места, покупаете товар, оборудуете производство станками. И тут все понятно: вложили деньги — купили на них имущество или товары.

Однажды у вас появляется клиент, который говорит: «давай, я переведу 1 млн, чтобы вы купили для меня товар и через месяц отгрузили его». В этом случае у вас появляется кредиторская задолженность в пассивах на 1 млн и столько же активов в виде денег, которые позже превратятся в другой актив — товар.

Этот пример показывает, что не все активы принадлежат компании — они могут принадлежать заимодателям, поставщикам или даже клиентам.

На курсе по управленческому учету для предпринимателей. За 10 уроков вы узнаете, как вести учет в компании, планировать и регулярно выводить дивиденды — простым языком, без воды и с понятными примерами.

Начать учиться

Обязательства

Один из источников финансирования активов — это заемные средства. Для целей управленческого учета полезно делить все обязательства на:

- Долгосрочные — кредиты и займы. Это могут быть и классические кредиты, и лизинги, и займы от частных инвесторов, которым не предоставляется доля в компании.

- Краткосрочные — кредиторская задолженность. Кредиторка образуется, когда клиент вносит нам предоплату, поставщик отгружает товар на условиях постоплаты, а также задолженность по налогам и зарплате.

Чтобы вы могли закрепить всё, что написано выше, составили схему, отражающую структуру балансового отчета:

Баланс предприятия: выводы

- Баланс — отчет о том, какими ресурсами владеет компания и насколько эффективно она их использует.

- Основу отчета составляют активы — ресурсы, и пассивы — источник финансирования активов.

- Анализ баланса предприятия помогает найти замороженные деньги, оценить богатство компании на текущий момент и в динамике, определить, кто владеет бизнесом — собственник или кредиторы.

- Баланс — это необязательно сложно и непонятно. Управленческая отчетность в целом намного проще, чем кажется, особенно, если вести ее в специализированном сервисе, например, в Adesk.

Теперь вы знаете, из чего состоит балансовый отчет, как формируются активы и пассивы, и на какие вопросы поможет ответить баланс. Но, конечно, это далеко не всё, что нужно знать про отчет — уже готовим новую статью о том, какие показатели можно вычленить из баланса и как отчет помогает смотреть на бизнес под разными углами.