Шаг 1. Постройте финансовую модель

С ее помощью можно прикинуть, что будет с бизнесом при падении конверсии на сайте или уменьшении среднего чека, найти точки для роста прибыли и увидеть реальную финансовую картину. В условиях кризиса, когда со стабильностью всё сложно, особенно важно иметь финансовую модель и уметь с ней обращаться.

Финдмодель поможет:

- Тестировать гипотезы и действовать наверняка. Руководитель рекламного агентства взял еще 3 менеджеров по продажам. Сотрудники круто поработали, вот только у команды не хватило ресурсов, чтобы выполнить все проданные услуги. С финансовой моделью такого можно избежать.

- Найти рычаги для увеличения чистой прибыли. И наоборот — выявить направления, на которые тратить ресурсы нецелесообразно. Зачем, к примеру, вести утомительные переговоры с арендодателем о снижении платы за офис на 10 000, если можно увеличить конверсию на сайте на 0,1% и заработать дополнительный миллион?

- Ставить и достигать финансовых целей. Глядя на финмодель, можно оценить, как добиться определенного уровня прибыли и понять, насколько это реально.

По этой ссылке можно скачать наш бесплатный шаблон финмодели и адаптировать его для своего бизнеса.

Шаг 2. Оптимизируйте выход денег из бизнеса

Оптимизация выхода денег из бизнеса — это работа с денежным потоком: выходить из компании должно меньше, чем поступать в нее.

Положительная разница между входящим и исходящим денежным потоком позволяет сформировать финансовый запас и не думать: «а хватит ли у нас в следующем месяце средств для оплаты обязательств?».

Если денежный поток отрицательный или есть тенденция по его снижению, попробуйте:

- Перенести какие-то некритичные выплаты на другую дату или попросить отсрочку платежа.

- Договориться с арендодателем о снижении арендной платы.

- Урезать необязательные расходы, например, перейти на более бюджетный кофе для кофемашины, отказаться от ненужных подписок, подумать о закупке канцелярии в другом магазине.

- Передать часть задач на аутсорс — в небольших компаниях отдать бухгалтерию, уборку или поиск кадров на аутсорс обычно дешевле, чем содержать штатного сотрудника.

Основная задача — сделать все возможное, чтобы сократить исходящий поток денег и не навредить при этом работе компании.

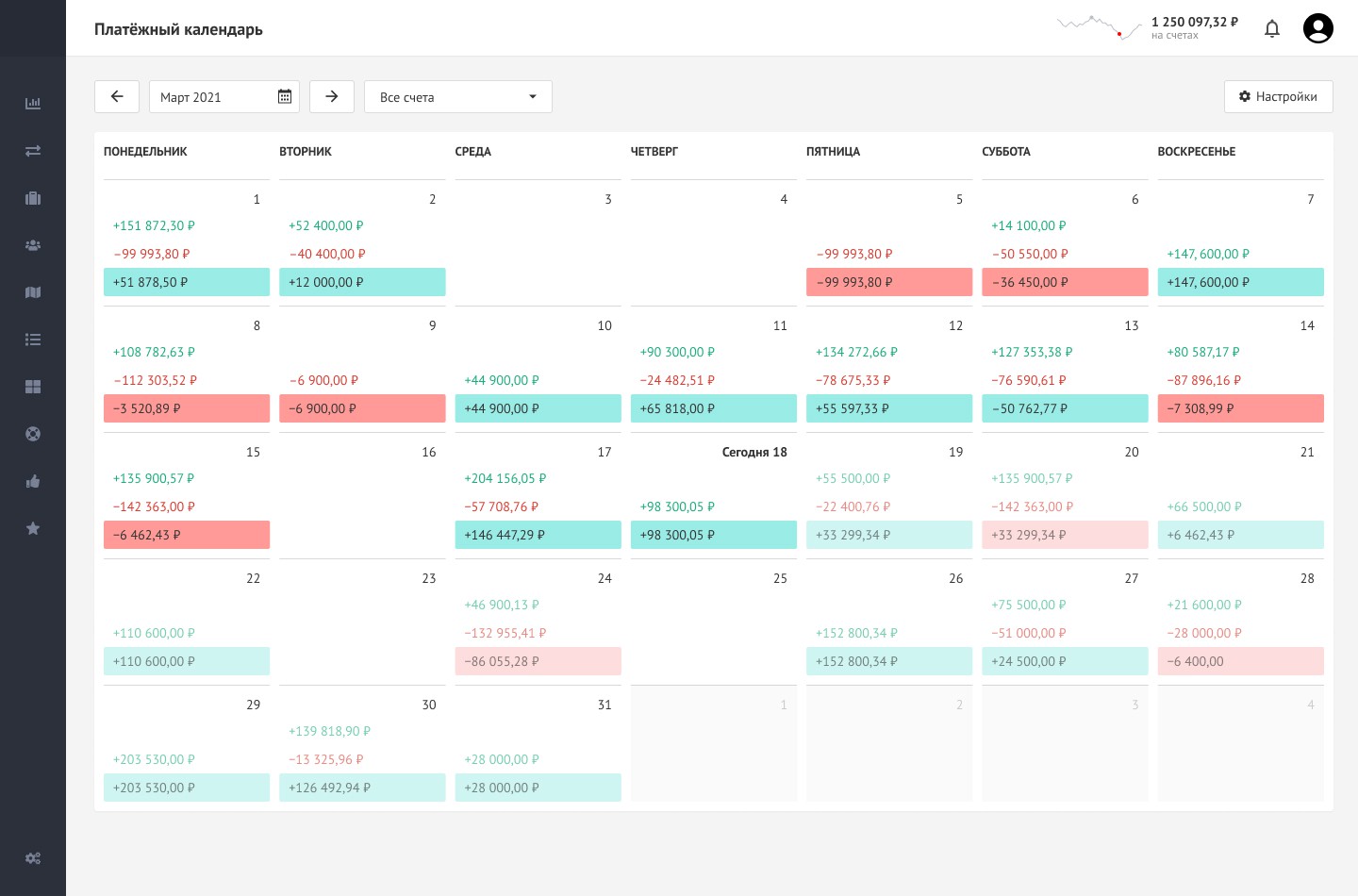

Шаг 3. Внедрите платежный календарь

Лучше, если план будет действительно похож на календарь — так финансовая картина видна в динамике месяца и принимать решения вам будет проще.

Кроме того, что платежный календарь дает общее представление о тратах и поступления, он помогает вовремя купировать кассовые разрывы. Вы заранее увидите, что денег на обязательные платежи не хватает, и сможете принять меры: перенести выплату, поговорить с дебиторами, оформить заем в банке.

Шаг 4. Освойте бюджетирование и план-факт анализ

Бюджетирование, постановка планов и анализ их достижения нужны компании всегда, но в условиях кризиса — особенно. Это, опять же, помогает принимать правильные решения и находить точки для роста прибыли или сокращения затрат.

Внедрить этот инструмент легко, а первые результаты будут видны сразу же. В конце месяца составляйте простой бюджетный план: тут планируем заработать столько, сюда нужно будет вложить столько. В течение следующего месяца отслеживает факт и корректируйте стратегию:

- Превысили бюджет на рекламу, но конверсия не увеличилась? — возможно, стоит пересмотреть рекламные баннеры и тексты объявлений.

- Не выполнили план продаж? — проверьте, хорошо ли сработали менеджеры.

- Расходы на хозтовары в два раза больше запланированных? — может цены выросли или ответственный сотрудник вместо одной жидкости для стекол заказал 100.

План-факт анализ подсветит проблемные места и покажет, где ситуация требует ваших управленческих решений.

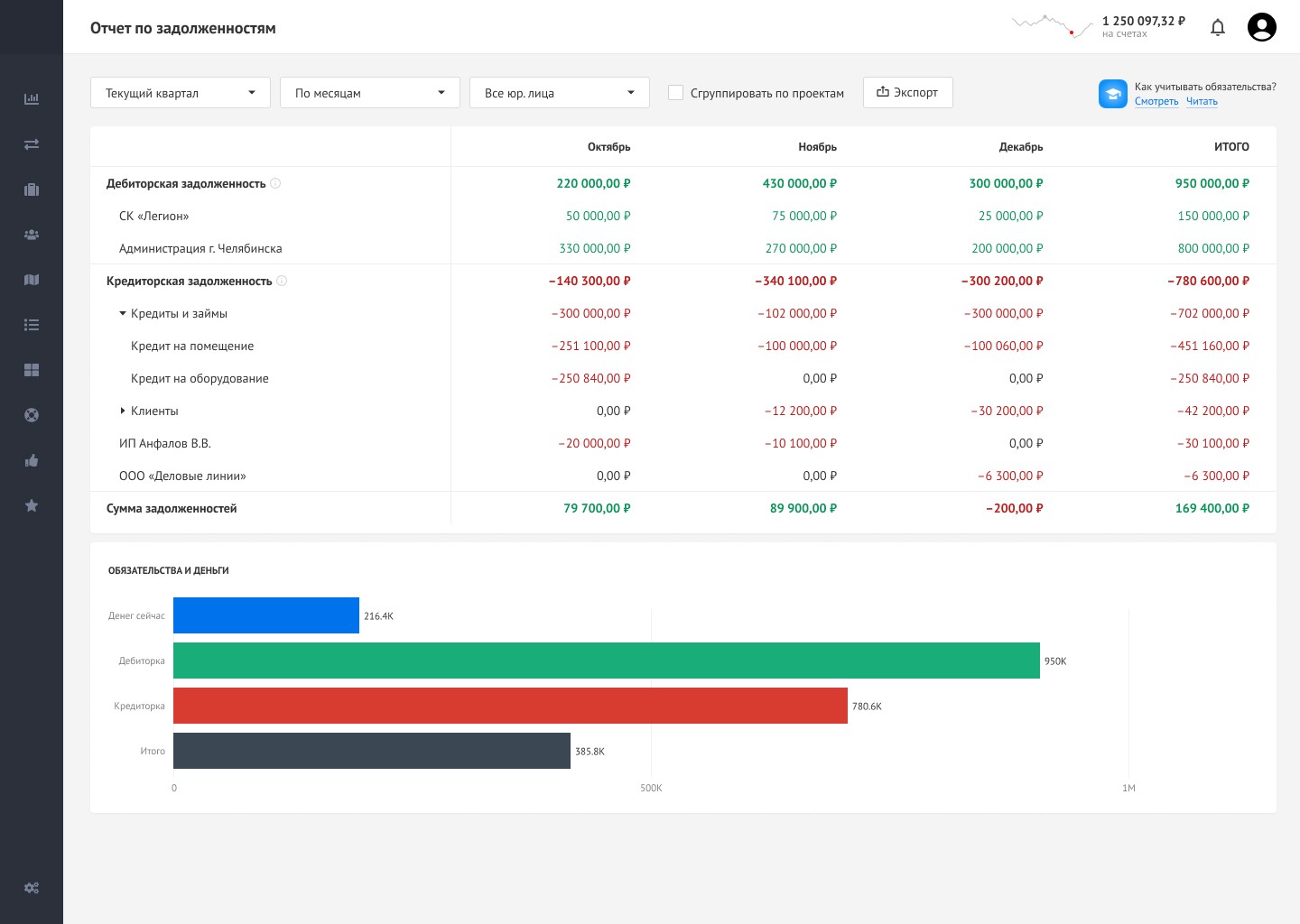

Шаг 5. Работайте с задолженностями

Практика показывает, что регулярную работу с задолженностями ведут единицы, поэтому часто там замораживаются серьезные суммы.

Среди наших пользователей есть компания из Москвы, которая занимается отделочными работами. Клиентов у ребят много, поэтому держать все задолженности в голове непросто. Недавно они наладили системную работу с дебиторкой и кредиторкой и уже в первый месяц нашли там несколько миллионов рублей.

В условиях кризиса, когда на счету каждый рубль, отслеживать задолженности важно. Не имеет значения, будете вы вести учет долгов в блокноте, таблице или в Adesk — главное, делайте это.

Что делать, чтобы работа с задолженностями приносила результат:

- Следите, чтобы сумма свободных денег компании и дебиторской задолженности была больше, чем кредиторка. В противном случае компания рискует стать банкротом.

- Осваивайте искусство требовать свое. Не забывайте напоминать контрагентам о долгах и делайте это регулярно. Для удобства разработайте регламент работы с дебиторкой: когда писать, когда звонить, когда подавать в суд.

- Привяжите KPI сотрудников не к сделке, а к факту перечисления денег. Тогда в интересах менеджера будет побыстрее «выбить» из клиента долг.

Читайте также: Как контролировать дебиторскую задолженность, чтобы внезапно не остаться без денег

Кратко

Чтобы сделать бизнес устойчивым и успешно пережить кризис:

- Постройте финансовую модель, проигрывайте разные сценарии и готовьтесь к любым неожиданностям.

- Оптимизируйте выход денег из бизнеса: следите, чтобы входящий денежный поток был больше, чем исходящий.

- Ведите платежный календарь — он поможет заранее предсказывать кассовые разрывы.

- Внедрите в работу бюджетирование и план-факт анализ — так вы сможете быстро находить проблемные места и менять стратегию.

- Работайте с задолженностями — требуйте свои деньги, но и другим отдавать долги не забывайте.

Эти пять советов помогут вам чувствовать себя увереннее, а когда кризис закончится, у вас будет бизнес с отлаженными процессами и большим потенциалом для роста и развития.