Как банк принимает решение о выдаче кредита

Порядок рассмотрения заявки сильно зависит от банка, но почти везде первым этапом проводится автоматический скоринг — проверка потенциального заемщика по определенным параметрам, например

- Кредитная история

- Судебные дела, в которых участвует компания

- Сумма отчислений в налоговую

- Период работы компании

- Показатели из финансовой отчетности — ликвидность, оборачиваемость, собственный капитал.

Полный список параметров не знает никто — банки тщательно скрывают эту информацию, чтобы никто не мог мог воспользоваться ею в мошеннических целях. Количество параметров тоже непостоянное — чем популярнее банк, тем больше параметров в его списке — где-то их может быть 30, а где-то все 200.

На основе результатов скоринга банк принимает решение о выдаче или невыдаче кредита, а также рассчитывает процентную ставку. Например, для бизнеса существующего год ставка будет выше, чем для компании, которая работает 5 лет.

В некоторых случаях (обычно в небольших банках или при очень большой сумме кредита), может быть проведена дополнительная ручная проверка вплоть до собрания, на котором управляющие примут решение по конкретному заемщику.

Кроме того, банк имеет право не объяснять причину отказа, что сильно усложняет ситуацию — бизнес не понимает, что исправить, чтобы получить кредит.

Помимо результатов скоринга, банки могут отталкиваться и от других факторов, например, наличия или отсутствия залога — даже при прохождении роботизированной проверки некоторые банки отказывают в займе, если бизнес не может обеспечить кредит квартирой, коммерческим помещением или транспортом.

Как вы уже наверное поняли, единого ответа на вопрос: «Что делать, чтобы бизнесу дали кредит?» не существует 🤷♂️ Но дальше мы разберем самые распространенные причины отказов в кредите для бизнеса и дадим пару советов, как можно исправить ситуацию.

Читайте также: Какие бывают кредиты для бизнеса и как правильно выбрать займ под нужды компании

7 популярных причин отказа в кредите для бизнеса

Каждый банк принимает решение по своему набору критериев — нет единых правил и стандартов. Но есть некоторые общие характеристики заемщика, которые интересуют все банковские организации — их следует проанализировать в первую очередь, если банк отказал бизнесу в кредите.

Причина 1. Заемщик не предоставил залог

Для некоторых банков это один из важнейших критериев, по которому выносится решение. Разумеется, эта причина актуальна не для всех видов кредитов и даже не для всех кредитных продуктов внутри одного банка.

Например, кредит на развитие бизнеса могут выдавать без залога, а кредит на открытие — только с залоговым имуществом. Иногда наличие залога может влиять на ставку — если есть обеспечение, она ниже. Но, опять же, это всё частные случаи и политика конкретных банков — стандарта тут нет.

Причина 2. Плохая кредитная история

Если вы оформлены, как ИП, то банк будет смотреть в том числе вашу кредитную историю, как физлица. Но что, если у вас не ИП, а ООО?

Тут всё то же самое, даже несмотря на статус компании. Банки проверяют кредитную историю организации, если она есть, и участников, получающих выгоду. Например, они могут проверить генерального директора и владельцев бизнеса.

С большой долей вероятности банк откажет в кредите если:

- Есть текущие просрочки — у организации или ее участников есть действующий кредит, платежи по которому не вносятся вовремя.

- В кредитной истории есть просрочки больше 90 дней.Тут есть важный нюанс: если у вас был кредит с просрочками и после него никаких кредитов не было (или были, но тоже с просрочками) — это возможная причина отказа. Если после «проблемного» кредита вы брали другие и платили вовремя — банк может одобрить заявку.

Конечно, исключения бывают, но чаще всего они касаются крупного бизнеса — суммы займа там обычно выше и банк рассматривает заявки в индивидуальном порядке. Если у компании есть имущество, все хорошо с ликвидностью и деньгами, на плохую кредитную историю могут закрыть глаза.

Причина 3. Долг перед приставами

Когда банк проверяет потенциального заемщика, он обязательно обращается к базе данных судебных приставов. Если выяснится, что у предпринимателя есть активные исполнительные производства, в кредите могут отказать.

Логика простая: если человек должен другим банкам, поставщикам, партнерам, налоговой, велик риск, что на платеж по новому кредиту у него просто не будет денег. Да и в целом этого свидетельствует о финансовой нестабильности.

Разумеется, речь идет о существенных задолженностях. Штраф за парковку в неположенном месте или 1 000 ₽ долга за коммуналку едва ли станут причиной отказа в кредите.

Причина 4. Нежелательная сфера деятельности

Банк может решить, какие сферы являются для него «нежелательными» и отказывать в кредите, если заемщик в этой сфере работает. И сразу в голове всплывает что-то противозаконное — вывоз драгоценностей за границу или торговля редкими видами животных… но нет. В список могут попасть вполне легальные на первый взгляд сферы.

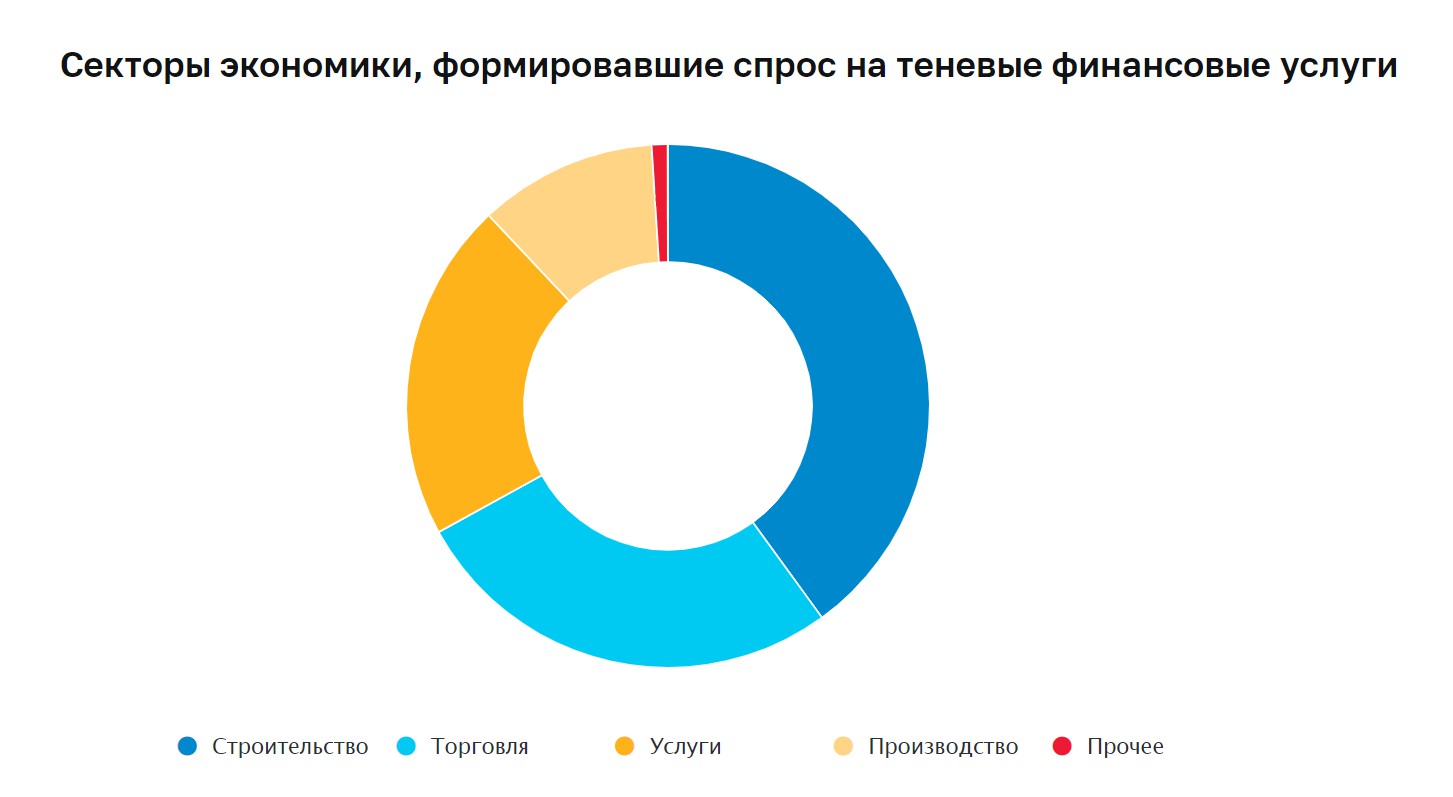

По данным Банка России в 2022 году больше всего денежных махинаций было зафиксировано в строительстве, торговле и услугах. Компании из этих сфер проверяют чаще и они имеют высокий риск попасть под действие 115-ФЗ и столкнуться с блокировкой счетов.

Конечно, это не значит, что владелец салона красоты или основатель строительной фирмы никогда не получит кредит — представители этих отраслей успешно берут займы. Но таких заемщиков часто подвергают более глубоким проверкам или предлагают высокую процентную ставку.

Причина 5. Бизнес зарегистрирован в «нежелательном» регионе

Да, и такое тоже бывает. У каждого банка свой список таких регионов, который составляется на основе статистики — жители каких городов чаще просрочивают платежи или вообще не отдают кредиты.

Обычно высокорискованными считают регионы Северного Кавказа — Ингушетию, Чечню, Дагестан.

Причина 6. Ненадежные партнеры

Банк проверяет, с кем работает предприниматель. По большей части его интересуют фирмы-однодневки, а также компании с плохой репутацией. Если в списке партнеров такие найдут — это может стать причиной отказа.

Кредиты на большие суммы выдают с еще большей осторожностью. Например, представитель банка может связаться с кем-то из партнеров, чтобы удостовериться в благонадежности заемщика. Если партнер скажет, что вы постоянно задерживаете платежи или вообще отказываетесь платить, это может стать причиной отказа.

Причина 7. Недостаточно отчетности

Банк должен оценить, насколько платежеспособен предприниматель или юридическое лицо. Для этого он запрашивает финансовую отчетность компании — это может быть баланс, отчет ДДС, договоры с поставщиками и прочие документы.

Для малого бизнеса это может стать проблемой — далеко не все компании ведут финансовый учет и могут оперативно предоставить исторические данные хотя бы за последний год. Тут решение одно — как можно скорее начать вести учет финансов бизнеса и держать отчеты в порядке. Тогда вы сможете предоставить банку все нужные отчеты и подтвердить платежеспособность.

Что делать, если банк отказал в кредите

Когда вы знаете причину отказа — поняли сами или подсказали в банке, попробуйте ее исправить и подать заявку повторно. Если загвоздка действительно была в этом, вероятность одобрения кредита высока.

Если причина не ясна, есть несколько вариантов:

- Подать заявку в другой банк. Можно выбрать какую-то из региональных организаций, где проверка не такая углубленная. Только учитывайте, что ставка там обычно выше — это способ перекрыть риски недостаточного анализа заемщиков.

- Поработать над кредитной историей. Сделать это непросто, но возможно.

- Рассмотреть другие источники финансирования. Например, можно поискать инвесторов или обратиться к балансовому отчету — возможно, у вас есть залежавшийся товар или замороженные в дебиторке деньги.

А вот обманывать банк не рекомендуем — это может навсегда испортить вашу репутацию. Если заранее понимаете, что не подходите под известные параметры, лучше отложить оформление займа и исправить ситуацию. Так шансы получить кредит вырастут, а ваши взаимоотношения с банком не испортятся, что в будущем может очень помочь в развитии компании.