Деньги на счету компании – это ещё далеко не наши. В них заложена масса обязательств. Можно сегодня забрать из кассы или с расчётного счёта крупную сумму средств на покупку дорого подарка жене (или не жене), а завтра окажется, что выдавать зарплату, расплачиваться с поставщиками, государственными органами, ждущими обязательные платежи в бюджет нечем...

Но, что, если деньги действительно нужны прямо сейчас. Вот же, один клик в мобильном банке, и они у меня.

Есть случаи, когда мы можем ими воспользоваться, а есть ситуации, когда сильно пожалеем о принятом решении. Ниже рассмотрим разные ситуации и найдём пути решения, помогающие нам сберечь деньги и нервы, и желательно не оказаться в Алупке с недовольной второй половиной.

Когда можно вывести деньги для личных нужд?

Искушение начать выводить деньги по факту прихода велико. Особенно, если вы – начинающий предприниматель и первый раз получили крупный платёж от покупателя/клиента. В этот момент важно убедиться, что сделка завершена. А это не просто – отгруженный товар или выполненные услуги (мы не говорим уже о ситуациях, когда поступившие на счёт деньги – это предоплата клиента за ещё не отгруженный товар/не оказанную услугу). Без бумажки ты букашка и пока заказчик не подписал акт или товарную накладную, рано считывать прибыль.

Наш товарищ Борис занимается разработкой сайтов, и недавно попал в неприятную ситуацию:

Клиент заказал и оплатил разработку сайта, мы его собрали и запустили. Но вот незадача, ответственного лица, которое принимает работы, и как следствие подписывает закрывающие документы нет на месте.

Завтра посмотрим и все подпишем

Знакомо? Вот и Борис, подумал, что сайт отличный, и акт все равно подпишу. На радостях решил отметить окончание проекта с коллегами и тем же вечером отправился в лучший бар, тратить прибыль.

Вот только когда, через несколько дней, заказчик попросил внести правки, а потом снова и снова. И прибыль, которую Борис весело пропил с командой в баре, должны была пойти на оплату дополнительных часов сотрудников, он уже не чувствовал себя победителем.

Сайт работает, акты подписаны, можно тратить деньги? А с подрядчиками вы уже расплатились. Или вы забыли, что в этих 300 тысячах прибыли 200 тысяч принадлежат им?

А ещё через пару дней платить за «коммуналку», вносить взнос за франшизу (вставьте нужное)... Можно ли спустить все деньги сегодня на банкет?

Сайт работает, акты подписаны, со всеми расплатились. Гуляем? Гуляем! А что дальше? Если есть планы захватить мир со своим продуктом, то на это нужны средства, а их опять нет…

Хотели расширить свой проект по обучению инвестиционным программам, выделить деньги на рекламу и продвижение… Но, увы, приходится выбирать. А ведь можно было воспользоваться платёжным календарём или свериться с отчётом о движении денежных средств для лучшего понимания ситуации.

Последние деньги трать, не бойся, будет ещё…

Не пользуйтесь принципом «Смысловых Галлюцинаций», примеряя его на вывод денежных средств. Чтобы не пришлось потом «петь» при возникновении непредвиденных ситуаций, закладывайте резервы.

Сломанный кассовый аппарат, велосипед курьера, автомобиль торгового представителя – непредвиденные траты могут подстерегать где угодно, по закону подлости вероятность наступления неблагоприятных событий выше у тех, кто опустошил свой НЗ.

Сколько денег можно вывести и когда это можно безболезненно осуществить?

Нужен план

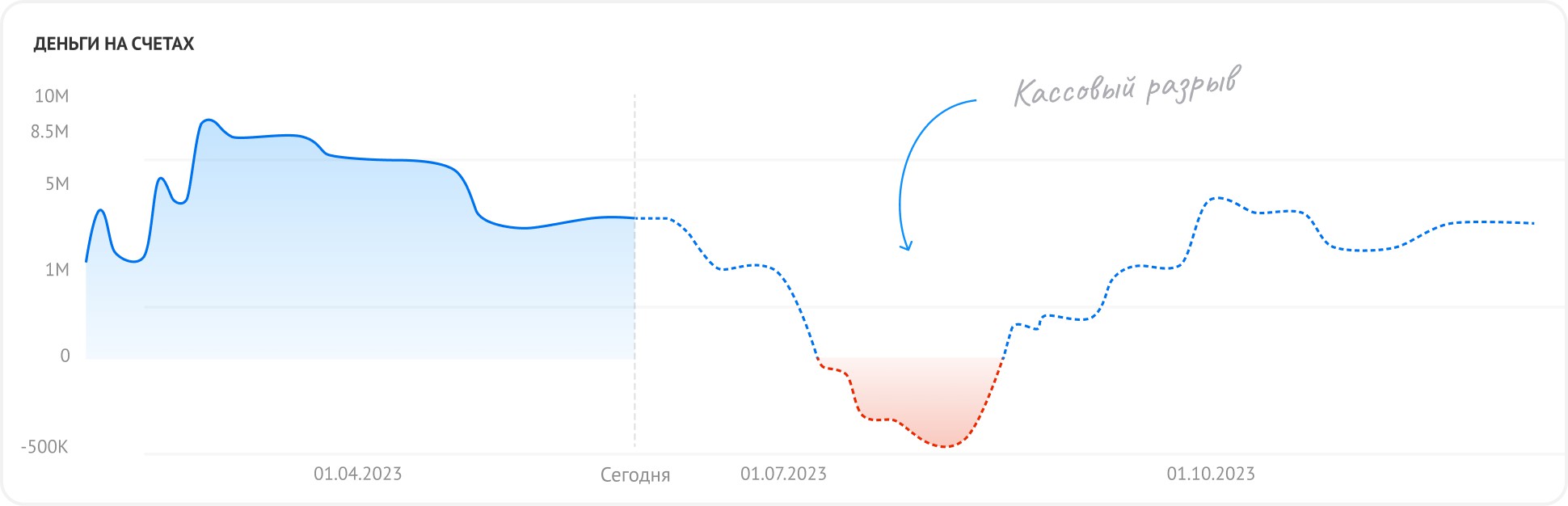

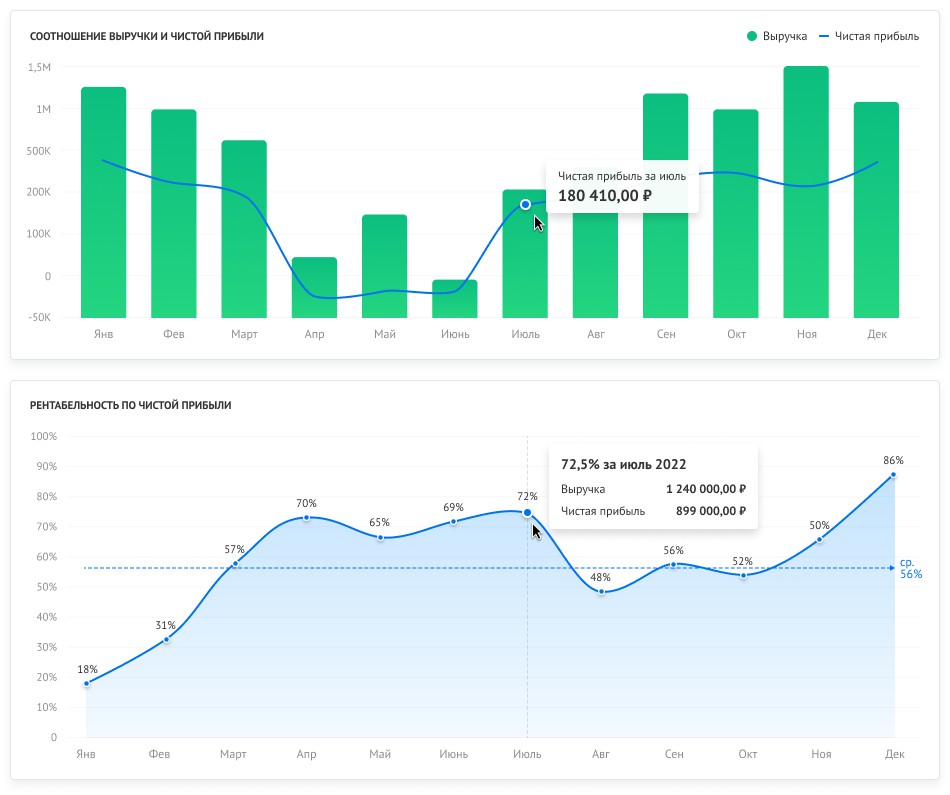

Планирование – вот что поможет правильно распорядиться чистой прибылью. Только из неё вы можете изымать деньги, и они не должны превышать её месячный объем. Исключения могут быть, например, если вы долгое время ни чего не забирали, и у вас накопилась кругленькая сумма. При планировании учитывайте не только будущие расходы, но и доходы, так вы предвосхитите кассовый разрыв и не попадёте в неприятную ситуацию отсутствия денег, когда они нужны бизнесу.

Ведите учет своих обязательств

Планируйте обязательные платежи, расчёты с поставщиками и подрядчиками. Это поможет избежать ситуации, когда вместо прибыли вы заберете себе деньги, предназначенные для оплаты по отсрочке, или на оплату налога..

Что хотите купить?

Проанализируйте свои траты. Возможно, они не такие необходимые и принесут лишь временное «облегчение». Может быть их лучше оставить на потом, когда стоимость покупки будет более выгодной, может стоить поискать ресурсы для скидки, а свободные деньги пустить в дело, которое поможет их приумножить.

Компромисс с совестью

Решите, что сегодня для вас приоритетнее. Может быть, вы горите своим делом, оно находится на подъёме и самое время сейчас немного ужаться в тратах на себя, чтобы потом получать прибыль от сегодняшнего решения.

Или же вы глубоко переживаете из-за «отложенной жизни», хотите жить здесь и сейчас, потому, что завтра может не быть… Тогда, конечно, не до развития компании и купите уже себе этот кабриолет, если он даст вам почувствовать радость и драйв. Может быть, на эмоциях вы найдёте новый ресурс для получения прибыли.

Рассчитайте объём безопасного вывода с помощью рабочих инструментов

Всё это звучит отлично, а как на деле? Как рассчитать, сколько денег можно вывести и когда?

Посоветуйтесь с вашим финансовым директором, если такого нет то составьте график будущих платежей и поступлений, проверьте не предвидится ли кассовый разрыв. У нас на Youtube-канале как раз есть видео о том, как это можно просто просчитать.

Воспользуйтесь платежным календарем и сверьтесь с отчетом о прибылях и убытках. Именно он отражает вашу чистую прибыль. Можно воспользоваться облачными решениями, которые составляют все графики и отчеты за вас, например Adesk. Две недели бесплатного периода как раз хватит, чтобы прикинуть сколько можно потратить на отпуск.

Как легально вывести деньги из организации?

Дивиденды

Самый популярный и часто используемый метод вывода денежных средств. В данном случае прибыль делится между учредителями. С неё будет удержан НДФЛ – 13%. Дивиденды можно распределять пропорционально долям в уставном капитале не чаще чем раз в квартал, а перечислять деньги хоть каждый месяц.

Зарплата

Этот способ, наоборот, выбирают нечасто, поскольку в этом случае из прибыли придётся отдать около 49% на обязательные платежи в бюджет. Не рационально.

Оформление займа

Ещё один вариант, не требующий значительных трат на платежи в фонды, – это заём. И некоторые пользуются им, выдавая себе заём на очень долгие сроки, впоследствии продляя их. Такой, условно бесконечный кредит.

Однако у этого варианта есть риск, что рано или поздно контролирующие органы заинтересуются этой статьёй. Если сделка будет признана ничтожной, то предпринимателя ждёт штраф. Чтобы этого избежать, можно периодически гасить заём (и брать новый, при необходимости). Не хотите возвращать? Значит, компания прощает долг и платит те же 13% НДФЛ с суммы, взятой со счёта. В общем, такие же условия, как у дивидендов.

Оплата бизнес-расходов

Это легальный вариант, которым пользуются многие. На бизнес-расходы списывают покупку недвижимости, автомобилей, бензина и страховки. Кроме того, на эти траты можно списать питание сотрудников, расходы на поездки и даже одежду. Важно помнить, что на бизнес расходы нельзя потратить более 4% фонда оплаты труда. И необходимо иметь обоснование к каждому пункту трат.

Поэтому, если деньги нужны сейчас, то взвесьте все риски при помощи рабочих инструментов и вперед, на встречу с турагентом!