OZON - один из лидеров российского сегмента E-Commerce и активно ведет борьбу за место под солнцем среди множества конкурентов, таких как Wildberries, Яндекс (продукт Яндекс-Маркет), Aliexpress, Cбербанк (продукты Сбермаркет и Сбермегамаркет), а все вместе они пытаются занять достойное место в кошельках российских потребителей и потеснить привычные оффлайн форматы торговли.

Рынок электронной торговли – формирующийся рынок, на котором покупатель только привыкает к формату заказов онлайн, а компании находятся на стадии активных инвестиций в инфраструктуру хранения и доставки. Между конкурентами развернулась ожесточенное противостояние в борьбе за внимание потребителей, а освоение новых территорий способствует расширению географии присутствия и охвату все большей аудитории. В основном компании сейчас продвигаются на восток страны, строительство логистической инфраструктуры находится в активной стадии закрепления в российских городах-миллионниках и не только.

Общей чертой и особенностью развития всех компаний является стремление как можно быстрей выйти в прибыль на фоне огромных затрат на строительство логистических хабов. В этом смысле Wildberries является первым наиболее сформировавшимся и устойчивым бизнесом, который уже смог показать стабильную прибыль на протяжении нескольких отчетных периодов. Но OZON не теряет надежды догнать конкурента. Для этого руководством прикладываются немалые усилия.

По итогам I квартала 2022г. компания презентовала следующие ключевые операционные и финансовые результаты:

Количество заказов – 93 млн (31,1 млн. по итогам I кв. 2021 г.) – рост на 173%

Валовая стоимость товара (GMV), включая сервисы – 177,5 млрд. (74,2 млрд. по итогам I кв. 2021 г.) – рост на 139% год к году.

Количество активных покупателей – 28,7 млн. (16 млн. в I кв. 2021 г.) – рост на 79% год к году.

Общая выручка (Total Revenue) – 63,579 млрд. (33,4 млрд в I кв. 2021 г.) – рост на 90% год к году.

Скорректированная EBITDA (adjusted EBITDA) – убыток 8,9 млрд против 4,855 млрд убытка в I кв. 2021 г. Год к году рост убытка на 84%.

Однако, компания выделяет специальный показатель «Adjusted EBITDA as percentage of GMV inlc. Services», т. е. скорректированная EBITDA как процент от показателя GMV или, если перевести на понятный язык, доля прибыли/убытка в зависимости от динамики валовой стоимости товара. Показатель характеризует эффект масштаба и рост эффективности компании. При росте GMV происходит улучшение динамики прибыли/убытка, удельная доля убытка снижается. В IV квартале 2021 г. данный показатель составлял 9%, в I квартале 2021 г. – 6,5%, а в I квартале 2022 г. – уже 5%. Если обратиться к историческим данным, то можно отметить, что еще в I квартале 2019 г. доля убытка к обороту доходила до 22%. Общий операционный убыток уменьшился до уровня 3 кв. 2021 г. при значительном росте GMV, хороший знак. Однако, компания выделяет специальный показатель «Adjusted EBITDA as percentage of GMV inlc. Services», т.е скорректированная EBITDA как процент от показателя GMV или, если перевести на понятный язык, доля прибыли/убытка в зависимости от динамики валовой стоимости товара. Показатель характеризует эффект масштаба и рост эффективности компании. При росте GMV происходит улучшение динамики прибыли/убытка, удельная доля убытка снижается. В IV квартале 2021 г. данный показатель составлял 9%, в I квартале 2021 г. – 6,5%, а в I квартале 2022 г. – уже 5%. Если обратиться к историческим данным, то можно отметить, что еще в I квартале 2019 г. доля убытка к обороту доходила до 22%. Общий операционный убыток уменьшился до уровня 3 кв. 2021 г. при значительном росте GMV, хороший знак.

При этом показатель Gross profit (валовая прибыль) в I кв. 2022 г. составил 30,716 млрд рублей против 11,587 млрд. рублей по итогам I кв. 2022 г. при сравнении квартал к кварталу или рост в 2,65 раза. Компания также вводит показатель соотношения Валовой прибыли к GMV для характеристики эффективности роста валовой прибыли при положительной динамике валовой стоимости товаров. За год рост на 1,7% или 17,3% против 15,6% годом ранее.

Теперь перейдем к более подробным операционным и финансовым результатам в разрезе структуры выручки:

За год компания смогла нарастить выручку на 90% до 63,579 млрд рублей. Ядро бизнеса составляют продажи товаров (62% всей выручки) и сервисные услуги (38% всей выручки). При этом в сервисных услугах в структуре преобладают комиссионные сборы маркетплейса, реклама и доставка. Темп роста выручки от сервисных услуг намного выше роста выручки от продажи товаров (169% против 61%). Можно утверждать, что со временем выручка компании Ozon будет определяться в большей степени сервисными услугами для клиентов, чем непосредсвенно продажей товаров.

Рост прямых затрат на 51% к предыдущему году компания комментирует как рост прямых продаж 1P (операции с продуктом). Расширение клиентской базы и увеличение частоты заказов приводит к взрывному росту количества заказов. Данный процесс является естественным, так как OZON наращивает вложения в развитие региональных центров присутствия и уделяет внимание рекламе.

Как оценить эффективность? Куда движется компания?

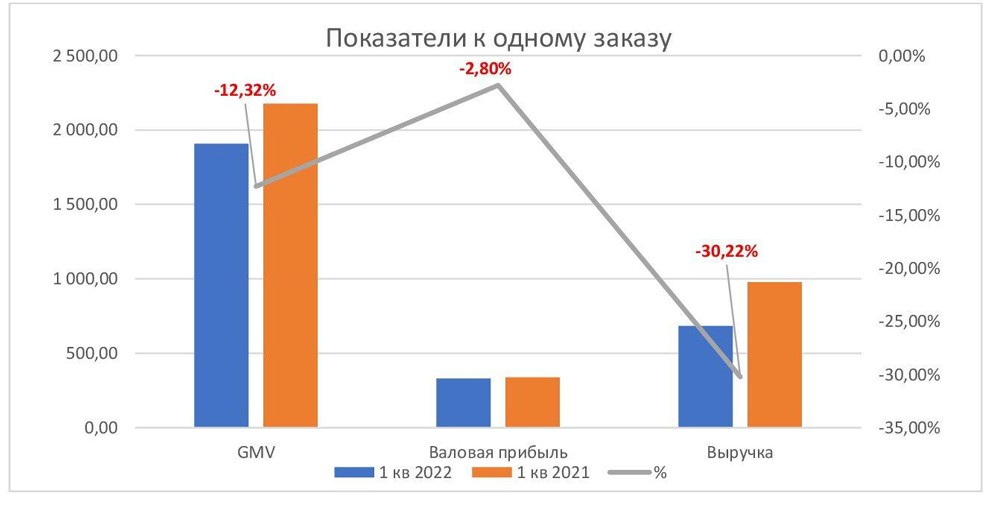

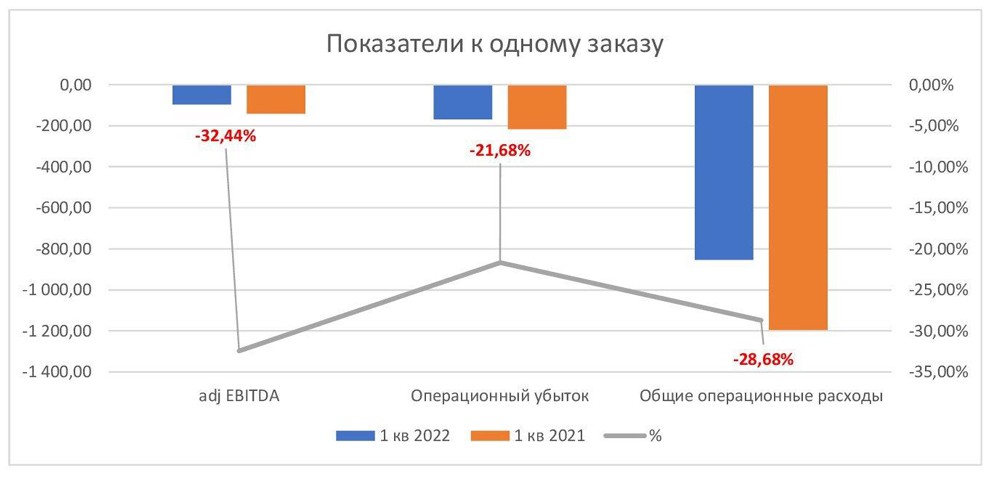

Для понимания эффективности бизнес-модели возьмем не только те метрики, которые предлагает нам сама компания, но и используем некоторые другие. Например, посмотрим как меняются с одной стороны GMV, валовая прибыль и выручка к одному заказу, с другой стороны скорректированная EBITDA, операционный убыток и общие операционные расходы.

При росте количества заказов показатель GMV и Выручка на один заказ снижаются, а валовая прибыль падает незначительно. Количество небольших заказов растет, что приводит к снижению GMV и Выручки. В то же время валовая прибыль с заказа снижается некритично и это отличный результат.

При росте количества заказов год к году операционный убыток, отрицательная EBITDA и операционные расходы на один заказ показали снижение от 21 до 32%. С ростом количества заказов, не смотря на снижение среднего чека, растет эффективность на каждый рубль торгового оборота компании. Иными словами убыточные операционные показатели улучшаются быстрее, чем происходит падение показателей дохода на один заказ. Компания активно наращивает эффект масштаба и одновременно работает над оптимизацией затрат.

С учетом того, что ассортимент, количество активных продавцов, частота заказов увеличиваются лавинообразно по мере развития компании, можно ожидать улучшения показателей квартал к кварталу и дальше.

Сравнение компании с конкурентами. Как обстоят дела на рынке?

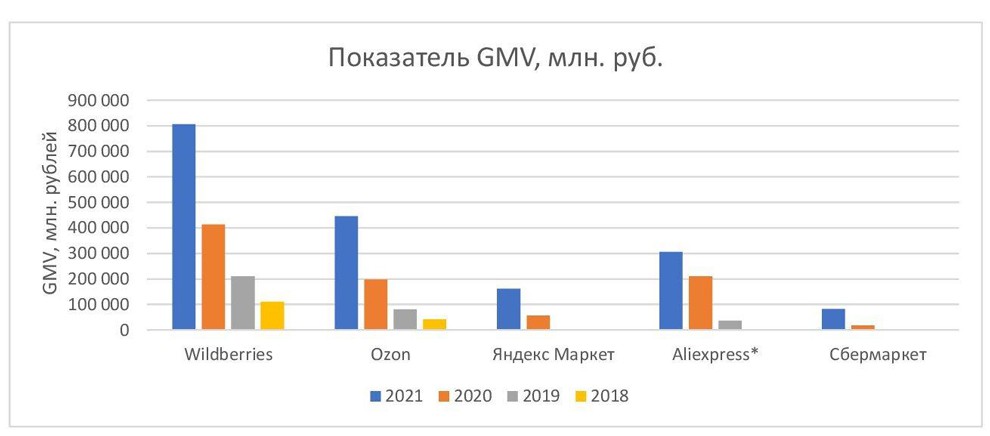

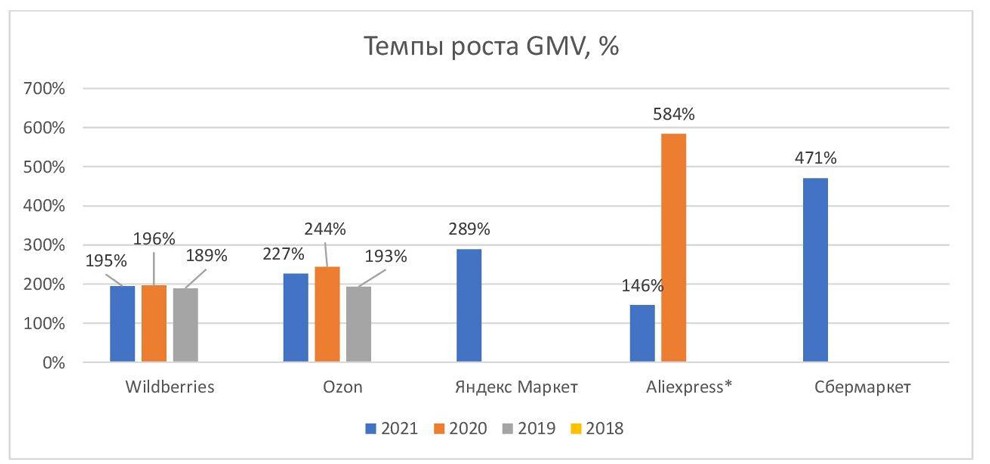

Для сравнения компаний между собой на рынке E-Commerce принято сравнивать показатель GMV как наиболее полно отражающий рост бизнеса как в абсолютном, так и в относительном выражении. Используем данные из Рейтинга ТОП-100 крупнейших российских интернет-магазинов от компании DataInsight. Следует сказать, что по некоторым интернет-магазинам, в т. ч. wildberries.ru, ozon.ru, sbermarket.ru, представленные оценки отличаются от ранее опубликованных данных самих компаний, поскольку в рейтинге Data Insight для всех интернет-магазинов не учитываются продажи в другие страны. Так как доля внешних продаж у основных игроков небольшая (менее 5% от общего объема), то данная корректировка не является значимой. Для компании Aliexpress, где доля товаров вне РФ существенна, используются показатели из официальной отчетности , за исключением данных за 2018-2019 г. (компания не раскрывает данные).

По последним отчетным данным Ozon удалось войти в ТОП-2 по объему GMV, сместив Aliexpress на третье место. Компания все еще прилично отстает от лидера рынка Wildberries в абсолютных значениях, но, показывает более стремительный рост в процентном соотношении и постепено сокращает разрыв. Несмотря на высокий темп роста у Яндекс Маркета, в абсолютных значениях разрыв в 3 раза вряд ли преодолим в обозримом будущем.

Интересно, что компания Wildberries уже опубликовала отчет за II квартал 2022 г. и подтверждает темп прироста GMV год к году на уровне 207,32% улучшив, а не сократив динамику продаж. Будем с нетерпением ждать публикации данных за II квартал по OZON в августе-сентябре.

Ожидания, перспективы и ключевые факторы развития

Для понимания устойчивости положения компании обратимся к сокращенной промежуточной консолидированной отчетности о движении денежных средств. Изменения следующие:

- Сокращение оборотного капитала через снижение кредиторской задолженности на 26 млрд рублей (в 5 к I кварталу 2021 г.).

- Рост инвестиционных затрат на 15 млрд рублей (в 28 к предыдущему году).

- Сокращение наличных денежных средств и их эквивалентов на счетах на 26,7 млрд на счетах. Снижение за год составляет до 20% от всего объема денежных средств.

- Положительная курсовая переоценка на 11 млрд. рублей.

- Увеличение по статье Заимствования до 73 млрд. рублей (в 7 к I кварталу 2021 г.). Краткосрочные обязательства компании выросли на 35% до 166 млрд. рублей.

Значительные изменения по некоторым статьям в разы стоит соотнести с тем, что компания растет огромным темпом. Рост GMV в среднем в 2-2,5 раза в год для такого бизнеса является нормальным показателем. Отдельные сегменты при этом могут расти еще быстрее.

Снижение оборотного капитала может говорить как о сезонности, так и о логистических проблемах I-го квартала, которые неизбежно сказываются на оборотном капитале компании.

Резкий рост инвестиционных затрат отражает желание компании обеспечить себя запасом критически важных импортных комплектующих с учетом логистических ограничений и потенциальных сложностей при расчетах с поставщиками.

Сокращение денежной позиции на 20% в целом не является значимым для компании, так как идет период активного инвестирования и затраты средств на инфраструктуру неизбежны. Однако, учитывая существенную валютную позицию на счетах могут возникать чувствительные курсовые разницы. С учетом укрепления рубля в II квартале 2022 г. компания может отразить большой курсовой убыток уже в ближайшем отчете.

Рост текущих обязательств не слишком ощутим для компании. С точки зрения финансового левериджа компания хочет получить больше гибкости в принятии решений и активно использует займы для диверсификации источников финансирования.

Компания OZON – яркий представитель компаний новой волны рынка электронной коммерции в России. Менеджменту следует продолжать работать над оптимизацией затрат для выхода на прибыль в самом ближайшем будущем. Запас денежных средств на счетах позволит сделать этот процесс плавным и без ущерба для инвестиционных планов компании. Конечно, текущие вызовы усложняют задачу. Но итоги первого квартала показывают, что компания не планирует отступать от своих целей и уверенно движется к положительному финансовому результату. Анализ публичных компаний таких как OZON наглядно показывает, что не всегда за растущим убытком может стоять неправильная бизнес-модель. Очень важно придерживаться грамотной стратегии развития компании и верно оценивать результат не только по общим показателям на уровне текущей прибыли или убытка, но и видеть потенциал через другие критерии оценки.