1. Выбирайте правильную правовую форму

О том, как оградить компанию от дополнительных расходов, стоит задуматься еще на этапе открытия бизнеса, ведь работать можно как индивидуальный предприниматель или как юридическое лицо.

Если обороты пока скромные, не стоит открывать бизнес «на вырост» — с ООО и головной боли больше, и разных дополнительных платежей там набегает прилично.

Выбирайте статус индивидуального предпринимателя если хотите быстро открыть бизнес, не задумываться о бухгалтерском учёте и самостоятельно принимать все решения.

Оформляться, как юридическое лицо имеет смысл, если речь идет про средний и крупный бизнес, привлечение инвестиций или работу с партнерами.

Читайте также: Как открыть ИП или ООО через банк без визита в налоговую

2. Выбирайте подходящую систему налогообложения

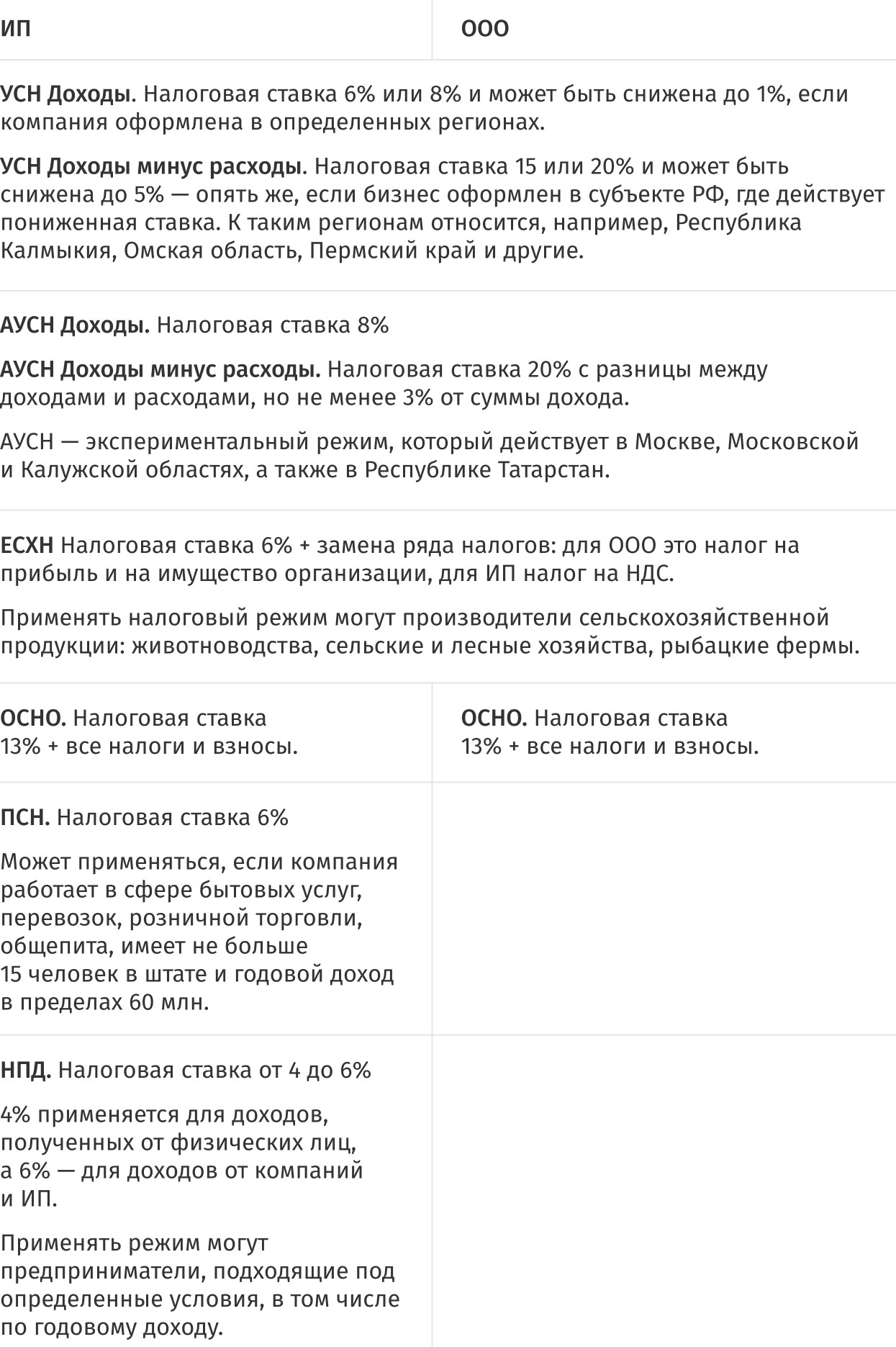

Сэкономить на налогах поможет подходящая конкретно вашему бизнесу система налогообложения.

Ежемесячный доход кондитерской составляет 550 000 ₽. Из расходов (кроме продуктов, разумеется) только аренда помещения — 35 000 ₽. Сотрудников в компании нет — всем занимается сам основатель бизнеса.

- Самым выгодным для такой компании будет ИП на НПД — предприниматель заплатит всего 22 000 ₽ налога (550 000 × 4%).

- Чуть менее выгодный вариант — УСН «Доходы» — 33 000 ₽ налога (550 000 × 6%).

- УСН «Доходы минус расходы» съест 77 250 ₽ дохода (550 000 − 35 000) × 15%

При выборе системы налогообложения рекомендуем посоветоваться с бухгалтером или заранее просчитать все возможные варианты, чтобы выбрать самый выгодный вариант и не переплачивать.

Если ваш бизнес относится к среднему или крупному, сэкономить на налогах за счет системы налогообложения не получится. УСН не доступна для компаний, которые зарабатывают больше 150 млн ₽ в год. Но такие компании могут «сэкономить» на бюрократии — для этого есть особая форма контроля — налоговый мониторинг. Это форма отчетности, с которой можно избежать физических налоговых проверок. Вместо них компания подключается к государственной IT-системе и передает через нее данные в ФНС.

Он позволяет быстро связываться с налоговой, например, чтобы узнать мотивированное мнение инспекторов по исчислениям, которые вызывают вопросы. Это помогает сокращать налоговые риски.

Налоговый мониторинг сейчас доступен компаниям с оборотом от 1 млрд. Раньше порог был еще выше — от 3 млрд, но в 2021 году снизился в три раза. Ожидается, что в 2024-2025 году он сократится до 800 млн. Если тенденция сохранится, такая форма отчетности станет доступна и для малого бизнеса.

3. Проанализируйте расходы на персонал

Каждый месяц вы платите взносы за своих сотрудников: пенсионные, медицинские, больничные, на травматизм, НДФЛ. Может показаться, что отчисления несущественные, но в итоге набегает ощутимая сумма, особенно, если сотрудников много.

Посмотрите на штат своей компании: все ли специалисты нужны вам на постоянной основе? Или, возможно, выгоднее для компании отдавать задачи фрилансерами или аутсорсинговой компании? Отказ от «лишних» сотрудников в штате поможет вам сэкономить и на взносах в казну, и на оборудовании рабочего места, и на кофе с печеньками.

Для оценки эффективности сотрудников не помешает оценить ФОТ относительно выручки — если зарплаты растут, а выручка — нет, возможно, имеет смысл пересмотреть штат компании. Удобно оценивать такую корреляцию с помощью графика — его можно построить в таблице или, если используете сервис Adesk, посмотреть уже готовый в разделе «Анализ расходов».

Читайте также: Сколько на самом деле стоит содержание сотрудника в штате

4. Используйте налоговые льготы

Государство предоставляет ряд льгот, которые позволяют собственникам бизнеса снизить сумму отчислений в казну, причем совершенно законно. Это и специальные налоговые режимы, о которых мы говорили выше, и разные вспомогательные способы.

Перевод бизнеса на пониженную налоговую ставку

В некоторых регионах по решению местных властей применяются пониженные налоговые ставки для компаний из определенных сфер. Например, в Челябинской области, организации, работающие на УСН «Доходы» и занимающиеся научными исследованиями и разработкой платят в бюджет 3% от доходов.

Налоговые каникулы для ИП

На основании п.1.1 ст. 346.20 НК РФ, индивидуальные предприниматели, работающие не больше двух лет, могут взять отсрочку по уплате налогов. Воспользоваться льготой могут компании из производственной, социальной и научной сфер, а также компании, оказывающие бытовые услуги или предоставляющие места для временного проживания.

Отраслевые льготы

Некоторые отрасли представляют для государства особый интерес, поэтому им предлагают специальные условия, в том числе, для уплаты налогов. Например, IT-компании до конца 2024 года могут не платить налог на прибыль, а потом пользоваться пониженной ставкой 3%.

Отраслевые льготы предусмотрены также для общепита, туристических компаний, гостиниц и отелей.

Кратко

Чтобы снизить налоговую нагрузку без вреда для компании (и без проблем с налоговой):

- Выбирайте форму собственности «по размеру» — нет смысла открывать ООО, если у вас нет сотрудников, пара постоянных клиентов и никаких партнеров.

- Уделите особое внимание выбору систему налогообложения — просчитайте разные варианты, посовещайтесь с бухгалтером (можно даже с чужим), прикиньте планы компании на ближайшее будущее.

- Проанализируйте налоги и взносы, которые вы платите за сотрудников и при необходимости проведите «чистку» кадров.

- Используйте «поблажки», которые предоставляет государство — налоговые каникулы, пониженные ставки, отраслевые льготы.

А вот серые схемы ухода от налогов применять не советуем — опыт десятков предпринимателей, а с недавнего времени и блогеров, показывает: рано или поздно это оборачивается проблемами.