Компания Яндекс одна из немногих крупных российских компаний, которая продолжает публиковать квартальную отчетность в срок. Отчет за I квартал интересен тем, что включает в себя как период до февраля 2022 года, так и после. По сути это первый отчет компании, в котором частично отражена новая реальность для существования бизнеса. Интересно посмотреть, как компания переживает один из сложнейших периодов в своей истории.

Помимо отчетности компания публикует наглядную сопроводительную презентацию. Разберем подробнее результаты и презентацию компании.

Компания группирует показатели на Общие, Поиск и сопутствующие сервисы, Электронная коммерция (мобильность и доставка), Медиа сервисы, Прочие онлайн/оффлайн бизнесы, Объявления и Прочие бизнес единицы. Особенность компании Яндекс — условное разделение сегментов на доходное ядро (поиск и реклама генерируют около 46% выручки и до 85% прибыли) и остальные сервисы в разной степени развития и выхода на рентабельность, включая убыточные. Если смотреть общие результаты, то невозможно понять, что является движущей силой компании в отчетном периоде. В этом плане более разумно анализировать по вкладу каждого сегмента в общее дело.

Поиск и сопутствующие сервисы (Search and Portal)

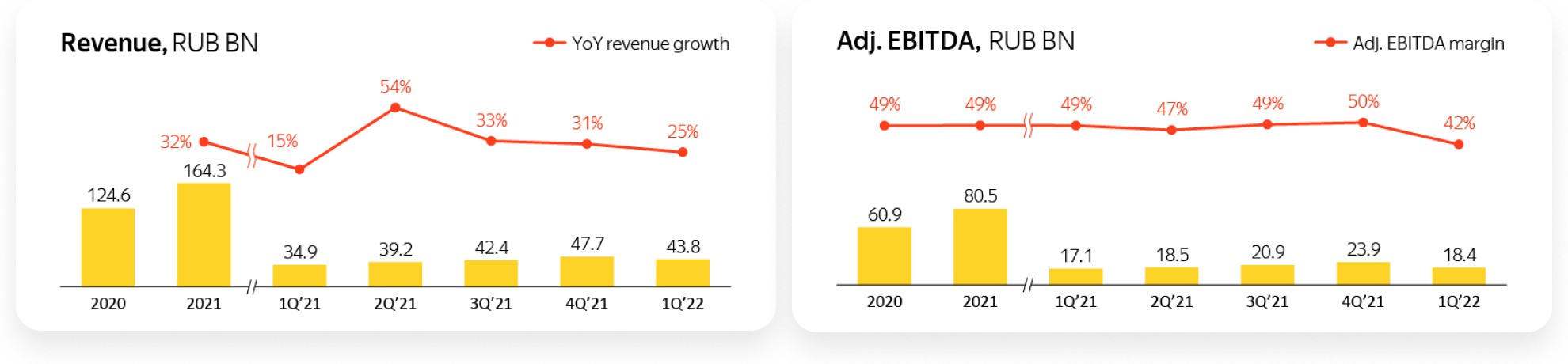

Выручка (Revenue) растет квартал к кварталу на 25% при умеренном росте adjusted EBITDA (+ 7,6%), при этом произошло падение маржинальности до 42% (средние исторические показатели около 50%). Стоит отметить два важных процесса. С одной стороны, крупные компании-рекламодатели уменьшают бюджетную аллокацию на Россию, что явный негатив. С другой стороны, доля рынка компании Яндекс в поисковой рекламе в РФ около 61% и при выходе с рынка иностранных компаний Google (и Meta) возникает возможность значительно нарастить влияние и соответствующие доходы.

Электронная коммерция, мобильность и доставка (E-commerce, Mobility and Delivery)

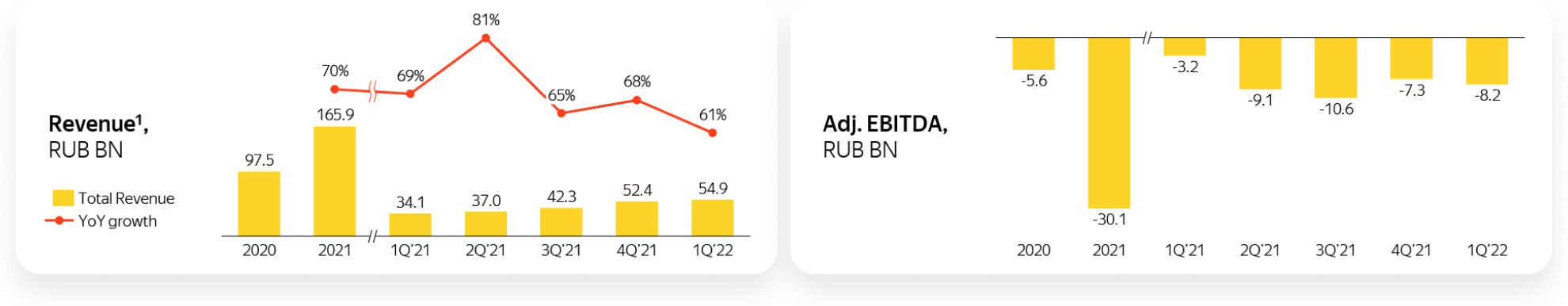

За первый квартал 2022 года произошел рост выручки сегмента на 61% при постепенном замедлении темпа роста, что логично с учетом стабилизации бизнеса такси и активном расширении всех видов доставки. При этом виден убыток в квартальном соотношении, результаты ухудшились. Сервисы «мобильности» генерируют 49% выручки, 38% доля электронной коммерции и 13% приходится на прочие сервисы. Компания не раскрывает показатели скорректированной прибыли поквартально. На основании предыдущего отчетного периода центром прибыли данного сегмента были сервисы такси (рост прибыли в 4 раза с начала 2021 года) и каршеринга (рост прибыли в 10 раз, при этом доля в структуре прибыли всего 5%). Сервисы логистики и фудтех нарастили убытки в 4-5 раз.

Сегмент будет стремиться к балансу, а затем и к прибыли по мере наращивания влияния такси и каршеринга и с окончанием периода инвестиций в инфраструктуру доставки. Консолидация рынка такси существенно ускорилась, а позиции конкурентов ослаблены (Ситимобил ушел с рынка, экспансия DiDi приостановлена). Убыток в I квартале можно связать с временным экономическим потрясением потребителей услуг такси при растущих затратах компании на экспансию в сервисах еды и доставки. В ближайшей перспективе такси необходимо наращивать прибыль, а стратегию развития сервисов еды и доставки следует скорректировать с учетом новых экономических реалий.

В последних отчетах электронная коммерция выделяется компанией в рамках сегмента отдельной подгруппой. Данный шаг оправдан, так как развитие ЯндексМаркета представляет собой огромную часть капитальных затрат компании. Для понимания масштаба инвестиций: совокупный убыток от инвестиций в ЯндексМаркет в 2021 году больше скорректированной прибыли от такси в 2 раза и «съедает» до 50% всей прибыли от основного ядра компании – поиска и рекламы. В I квартале 2022 года сегмент электронной коммерции показал рост выручки на 70%, при этом рост комиссионного дохода, что более важно, составил 85% квартал к кварталу. Развитие сегмента электронной коммерции требует существенных затрат на инфраструктуру.

Компании придется решить непростую задачу: как, с одной стороны, повысить эффективность сегмента с перспективой выхода на прибыль, с другой стороны, сохранить темпы роста охвата аудитории.

Медиа сервисы (Media services)

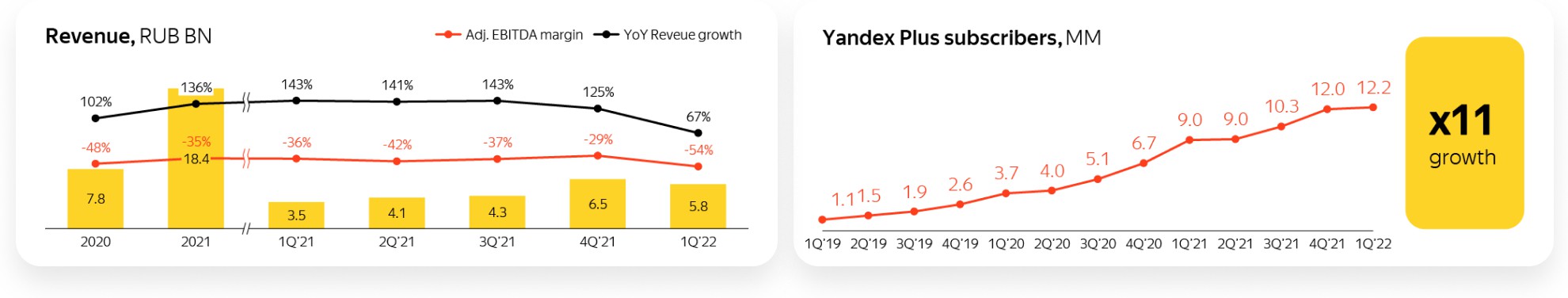

К медиа сервисам относятся: Кинопоиск, Яндекс Плюс, Яндекс музыка, Яндекс Афиша и др. По итогам I квартала 2022 года медиа сервисы показали рост выручки на 67%. Общее количество подписчиков Яндекс Плюс достигло 12,2 миллиона человек (+ 3,2 млн. квартал к кварталу). При этом сегмент продолжает оставаться убыточным, а отрицательный вклад в результаты компании даже увеличился (-54% квартал к кварталу). К сожалению, компания не раскрывает подробную информацию по структуре затрат. В 2021 году медиа сервисы принесли компании около 5,2% всей выручки и 10,4% всего убытка. Сегмент является активно растущим, а основные затраты, вероятно, сосредоточены в сервисе Кинопоиск. В будущем компания скорее всего будет более сдержанно подходить к затратам в новых условиях. Уход с рынка сильных иностранных компаний как прямых конкурентов (Spotify, Netflix), так и некоторых иностранных правообладателей контента, позитивно для компании. При этом потенциальные экономические потрясения домашних хозяйств и стремление экономить, а также рост популярности пиратских ресурсов, негативны для компании.

Прочие онлайн/оффлайн бизнесы (Others O2O businesses)

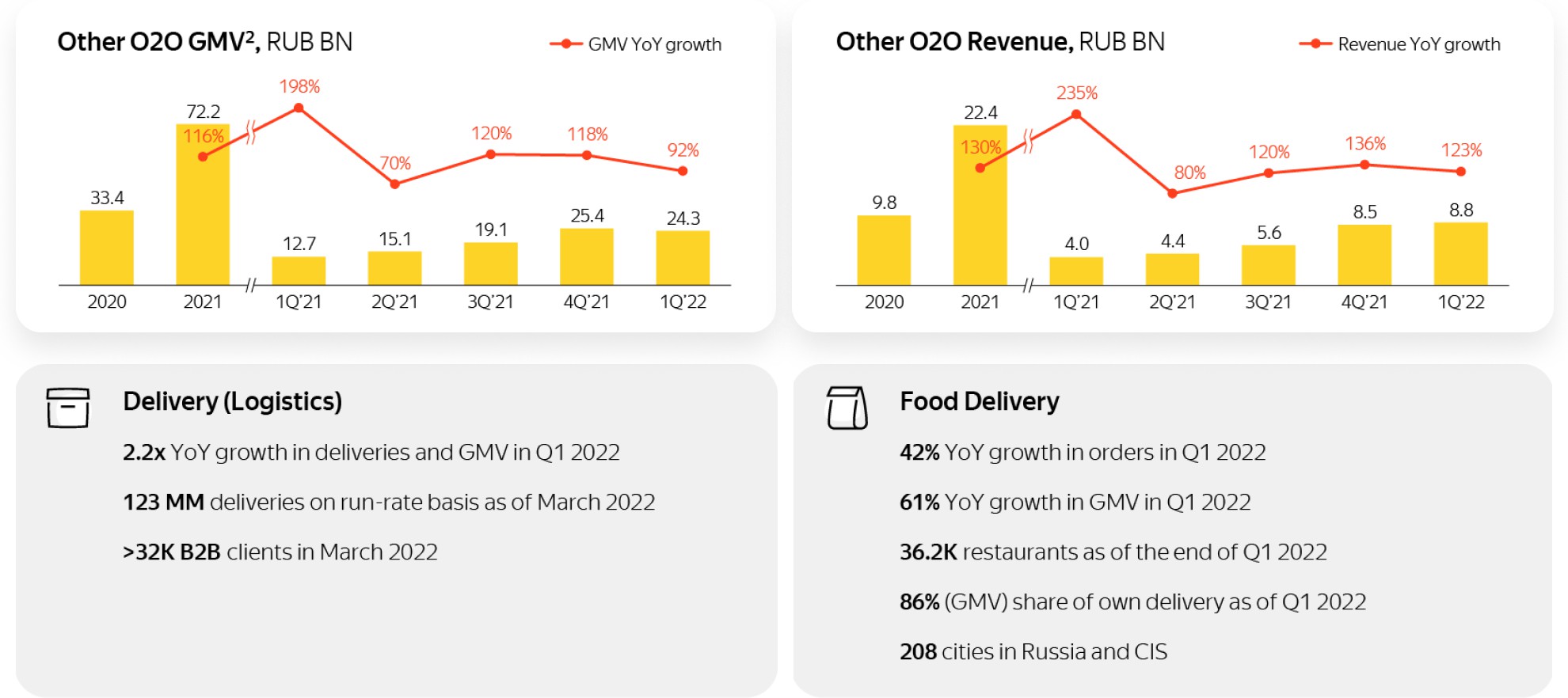

В данном сегменте находятся сервисы доставки(логистики) и доставки еды. В отчетах за 2021 год результаты сегмента показаны в подгруппе электронная коммерция и мобильность, что частично отражено выше. Для наглядности компания выделяет в отчете за I квартал группу как прочие O2O сервисы. Данные направления находятся в стадии активного роста по результатам I квартала 2022 года как по совокупной стоимости товаров (GMV3), так и по выручке (Revenue). По принципу работы данный сегмент наиболее близок к работе такси, поэтому ранее и находился в одной группе. С учетом выхода сегмента такси на прибыль можно ожидать постепенной монетизации данного направления.

Объявления (Classifields)

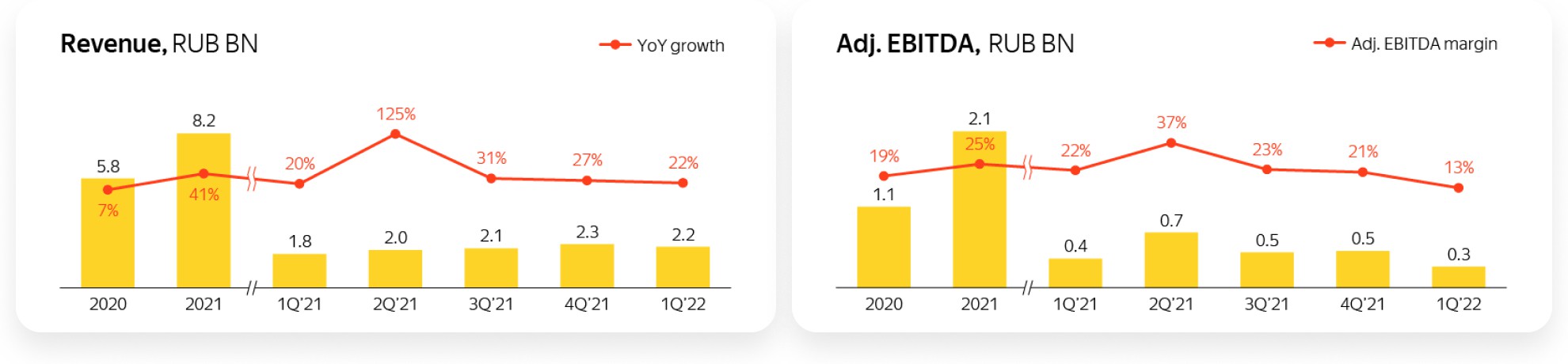

Данное направление включает в себя сервисы объявлений (недвижимость, авто.ру, путешествия и другие). Это небольшой сегмент по меркам компании, но он является прибыльным. Генерирует 2% выручки и 2% всей прибыли компании. Сервисы Яндекса достаточно популярны, могут занять ниши уходящих с рынка крупных иностранных игроков (Booking, Airbnb и другие).

Прочие бизнес единицы (Other business units)

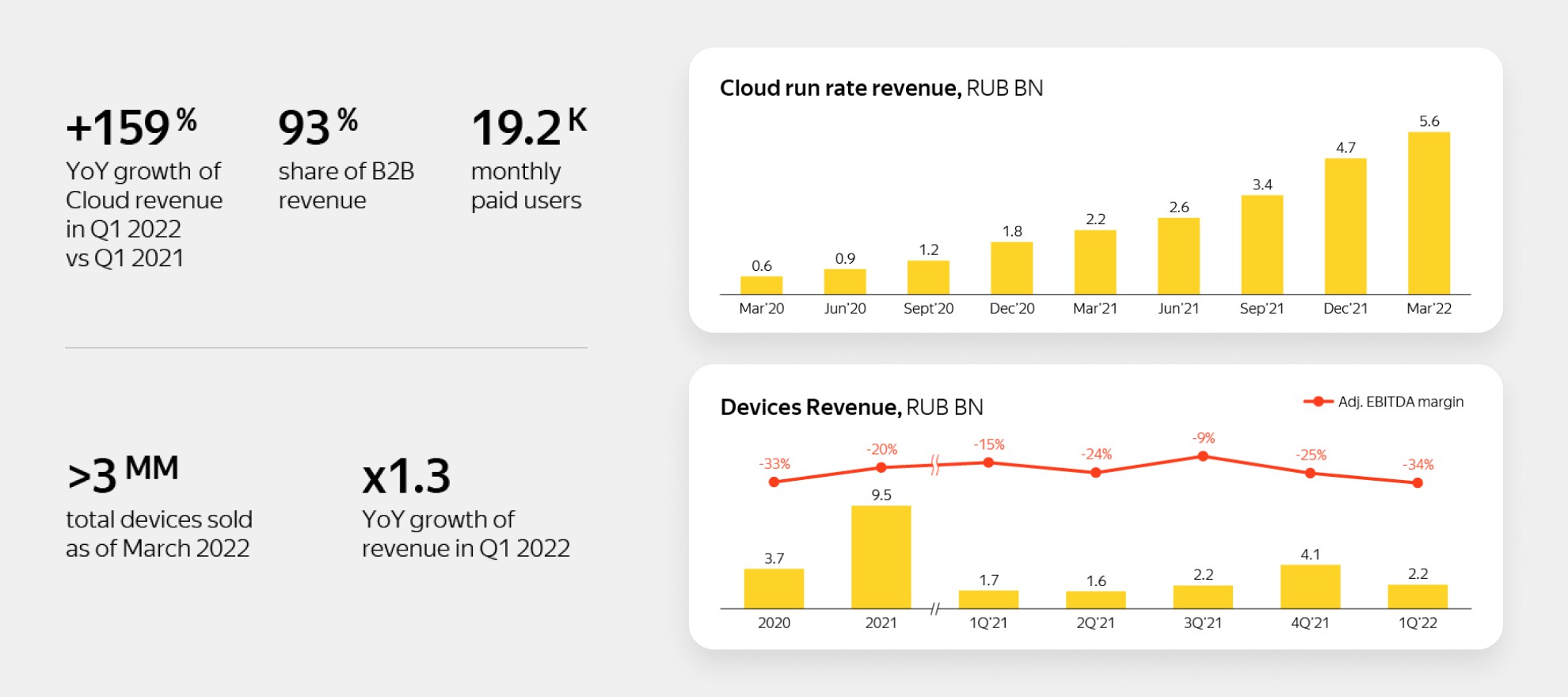

Достаточно представительная группа разных направлений и сервисов включает в себя Облачные хранилища (средний рост выручки более 150% в год), Умные устройства Алиса, Самоуправляемые устройства, Образовательные проекты.

Одно из самых перспективных направлений сегмента – облачные хранилища. С учетом высокой доли рынка у иностранных конкурентов на февраль 2022 года и уже заявленных планах о сворачивании бизнеса, компания Яндекс сможет продолжить активную экспансию.

Итоги и общие финансовые результаты

По итогам за I квартал 2022 года компания находится в минимальной прибыли, не смотря на рост выручки на 45% квартал к кварталу. Минимальное квартальное значение прибыли за последний год обусловлено увеличением затрат в сегментах электронная коммерция, медиа сервисы и прочие бизнес единицы. Кроме того, была произведена экстра выплата сотрудникам в связи с экономической ситуацией (компания заплатила дополнительный оклад в марте). Показатель adjusted EBITDA, применяемый в отчетности, исключает из учета поощрение сотрудников акциями компании, что является скрытыми затратами на фонд оплаты труда. Поэтому фактически в I квартале 2022 года компания ушла в убыток.

Выводы и рекомендации

Компания «Яндекс» оказалась в этом году в новой экономической реальности. Еще никогда в ее истории не было одновременно такого количества вызовов: экономических, технических, юридических. Компания не раскрывает управленческую отчетность, а отчет о прибылях и убытках носит общий характер, но стоит предположить, что в текущей ситуации компании следует сосредоточиться на развитии прибыльного ядра бизнеса – поиске и рекламе, с потенциалом роста доли рынка за счет ухода иностранных компаний. Вторая точка развития – это сервис такси, который становится безусловным лидером и отчасти монополистом рынка, а бизнес уже вышел на прибыль и будет расти в будущем с увеличением доли рынка и рыночной монетизацией. Так же близко к успеху находятся сервисы Доставки (Логистики) и доставки еды, так как работают по схожей комиссионной схеме.

Компании стоит осмыслить стратегию развития Яндекс Маркета. Данное направление является основным инвестиционно-затратным кейсом для компании и в новой реальности важно соотносить затраты с эффективностью, но не забывая про конкурентов.

Некоторые направления, которые далеки от монетизации, логично выставлять на продажу для снижения финансовой нагрузки, так как перспектива выхода на прибыль теперь очевидна не для каждого сегмента. В апреле Яндекс уже продал «Яндекс. Новости» и «Яндекс.Дзен». С точки зрения финансов данные направления не приносили дохода, поэтому не несут в себе экономически негативных последствий для бизнеса. Компания снизила политический фактор и новость оценивается позитивно.

У компании достаточно много международных проектов на ранней стадии развития, которые следует оценить с позиции перспектив продажи или оптимизации. Из плюсов - данные направления не оказывают существенного влияния на доход компании, а снижение затрат на поддержание бизнеса носит позитивный характер.

В текущей непростой ситуации основная задача – быстрая и качественная оценка доходности, перспектив каждого направления деятельности, а также оперативное принятие решений. Убыток компании является техническим моментом и обусловлен большими инвестициями, которые компания может отрегулировать.